“沖著6%的年化收益買進去,結果只拿到1開頭的收益率。”

去年以來,不少銀行理財投資者已經逐步意識到“理財刺客”的存在,金融監管部門也限制或叫停了平滑信托、理財殼產品“打榜”、收盤價估值、自建估值模型等繞開“資管新規”的操作模式。

然而理財子公司盲目追逐規模的心態并未完全改變,部分理財子公司研發出新的“打榜玩法”。目前,一種較為盛行的方式是,通過信托專戶T-1估值模式進行理財產品間收益的騰挪,包裝出收益率超高的“打榜”產品引流和募集資金,而實際產生收益的“老產品”對應的客戶則得不到應有的收益,甚至這些“老產品”會被用于承接投資虧損,導致投資者之間的不公平。

這反映出行業“規模情結”下理財公司不正當競爭做法迭出。這種做法的危害,一是對客戶產生不公平對待,有些客戶自己的資金產生的收益卻被“導入”沒買過的“殼產品”;二是形成虛假宣傳,客戶購買理財產品時明明看到的是5%以上的過往收益率,但自己入手之后這只產品就像是“加速折舊”一樣瘋狂“掉價”,最終到手的只有1%-2%的年化收益率,一旦客戶發現產品不及預期,往往引發客訴。

理財產品居然可以“開卷考”

當你新購入一只基金,買入凈值是如何計算的?

一般來說,如果是當天15:00前提交申購?,就按?當天收盤后公布的凈值?計算份額;當天?15:00后或非交易日提交申購?,順延至?下一個交易日的收盤凈值?計算。也就是說,估值最早是按照T+0計算,你在申贖的時候是不知道按照什么價格成交的,而是否能有收益主要看下一個交易日的行情,收益也是未知的。

這就是基金的申購和贖回中的“未知價”原則,即申購和贖回以申請當日收市后的基金份額資產凈值為基礎計算其買入的基金份額或賣出所獲得的金額。因此,投資者在當日交易時間買賣基金時,只知道上一日的基金份額資產凈值,并不知道當日交易的確切價格。

為何采用“未知價法”?這是為了避免投資者根據當日的證券市場情況決定是否買賣,而對其他基金持有人的利益造成不利影響。

相比于較為規范的基金業,銀行理財借助銀信合作卻可以實現“開卷考”。21世紀經濟報道獨家了解到,銀行理財通過信托去買賣債券或者二級債基,最近很流行的一種辦法是用“已知價”去申贖。

具體怎么操作呢?理財子公司的投資經理在明明看到了當日市場漲跌的情形下,用信托T-1的凈值確認份額,也就是用前一日的收盤價凈值來計算申贖價格。

“這樣做的好處是,可以享受市場上漲、躲避大跌。假如今天債市上漲,信托專戶凈值會上漲,今天理財產品申購信托專戶就可以立馬享受上漲帶來的收益,理財投資經理就可以讓自己想要打榜的產品進去申購享受這個收益。但是如果債市今天下跌,理財投資經理當天贖回這個產品,由于采用的是T-1的估值,就可以在產品凈值層面避開當天已經產生的虧損。”一位股份制銀行理財投資經理表示。

那么誰在“已知價”的前提下承接了實際發生的虧損呢?

此前,21世紀經濟報道曾多次報道,銀行理財慣用“養殼產品”來進行收益率“打榜”,通過各種方式騰挪收益給一些剛發行不久、產品規模超小的理財產品(通常只有幾百萬的資金規模),只需要不多的收益,再進行年化,就可以快速養成年化收益高達5%-15%的產品。當這些產品高居各類收益排行榜榜單,居民的投資資金涌入,由于產品規模快速擴張,這個產品的收益率旋即掉頭下滑,最終滑落到1.5%-2%的水平,真真是“泯然眾人”。

這些產品收益率下滑之后就成了投資經理口中的“老產品”,不但不會傾注很多心力去維護凈值增長,有些投資經理反而會把老產品投向的一些優質資產騰挪給新發的“殼產品”,甚至各種方式把其產生的收益騰挪給新發打榜小產品。

所以,上述問題的答案不言自明,就是這些規模較大的“老產品”,正是由于規模大,承接虧損后凈值波動也不會特別明顯,客戶端并不能及時發現“貓膩”。

“本質上是把非打榜的老產品的收益,通過信托專戶T-1估值,倒騰給打榜的、規模小的新產品。”上述股份行理財子公司人士表示。

還有理財公司人士對21世紀經濟報道表示,如果理財子公司通過信托計劃直投債券,按照T-1估值,可以多拿一天的收益;如果通過信托申購二級債基,那么理財產品今天買入信托戶,按照T-1估值,這個信托戶又是按照更早一天二級債基收盤凈值(一般當天下午五六點公布)來估值,也就是T-2估值,“如果T日下午3點之后進行申購贖回,極限情況下,可以根據T-1和T日兩天的基金漲跌幅進行收益騰挪,卡出兩天的收益。”

誰是玩家?

“這種信托T-1估值的辦法其實一直都有,但此前并不是那么流行,只是今年突然很多機構開始使用。”一位國有大行理財子公司人士對記者表示。

這其中原因有兩個。一是去年金融監管注意到理財子公司頻繁通過平滑信托、收盤價、自建估值模型等模式去平抑產品波動,變相突破“資管新規”產品凈值化的相關要求,導致產品暗藏風險。因此監管及時下發通知,逐一禁止了上述做法。比如對于自建估值的整改,監管機構在年初要求理財子公司在今年6月底完成一半,在今年年底之前完成全部整改工作。因此理財子公司的收益騰挪和平滑失去了一些“魔法”,轉而尋找新的方式突破。

第二個原因是,不同于去年的債市紅紅火火,今年股債蹺蹺板效應明顯,債市波動加大,再加上理財所投資的存款資產收益率在下降,目前理財相對于公募基金等市場其他投資方式吸引力下滑。而金融機構的“規模情結”未變,為了做大規模或者保持規模,通過這種方案從老產品中騰挪收益,養殼產品就可以在債市表現好的時候上漲,在債市表現不好的時候不下跌。最終讓養殼產品在規模比較小的階段業績非常好看,向市場推出銷售之后容易取得很好的效果。

一般來說,這種做法騰挪的收益不多,不足以為規模大的產品“削峰填谷”,但足以為打榜“殼產品”做高年化收益率。

據21世紀經濟報道記者了解,這一模式主要出現在理財和信托的合作中。上述股份行理財子公司人士表示,券商和基金專戶這方面確實沒怎么參與,因為這些機構不樂意做純通道業務,并且他們必須按照證券基金業的相關規定按“未知價法”進行申購贖回,不像信托公司有“T-1”估值的“暗門”。此外,信托一周可以五個工作日每天申贖,而基金只能一周申贖三天。此外,無論是在T日下午三點前還是三點后,都可以按照信托計劃前一天凈值申贖。

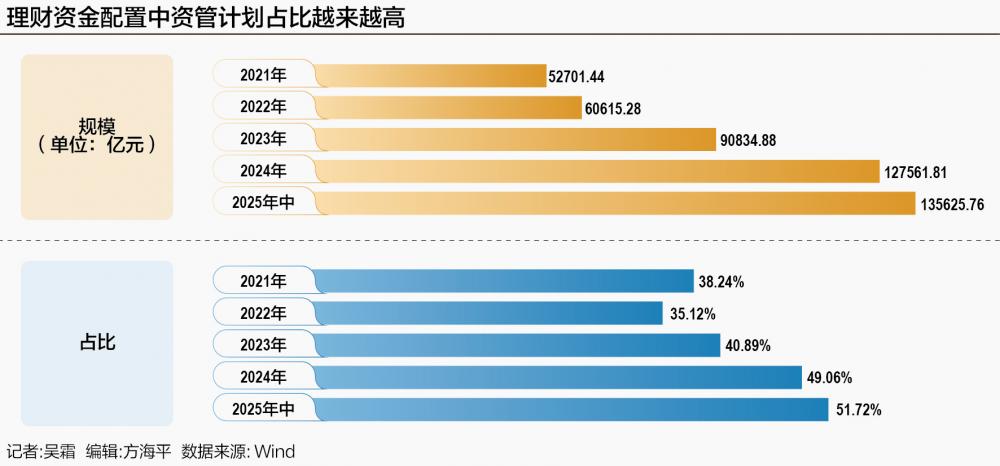

理財子公司對于通道的依賴確實是有跡可循的,中國理財網數據顯示,截至2025年上半年末,理財資產配置中的委外投資(委外投資—協議方式+資管產品+基金)占比58.5%,相較2022年末的39.5%上升19個百分點,而直接投資的固定收益類資產占比則呈持續下降趨勢。這其中有大量信托參與的身影。

另外一位國有大行理財子公司人士表示,部分合規要求較為嚴格的理財子早已禁止采用T-1的估值方式,但是少數股份行仍然熱衷于此。

“我們早就禁止用已知價格做文章了,”上述國有大行人士稱,從實際的應用來看,“這種方式不如之前的自建估值好用,”他坦言,“不過,如果一定要拿到一個很高的兌付收益率,這種操作還是少不了的”。

“我們直投業務比較多,通過信托去投債和債基的比較少,在估值方法上合規風控要求高,不怎么參與刻意做高收益率打榜,因此這兩年在業務份額上也吃了不少虧,眼看著好些銀行理財子公司業績水漲船高。”另一位國有大行人士表示。

一位信托人士表示,這種多套一天利的做法確實在信托業時有發生,但不是每家信托公司都做這項通道業務,他所在的公司就不做。

綜合記者了解到的多方行業意見來看,通過信托“T-1”估值的辦法也有“劣幣驅逐良幣”的效應,哪家公司的合規風控更偏向于業務發展,哪家就用得多,獲利也多,哪家公司更偏向于穩健發展,就會在產品和規模榜單中不斷“沉降”。

理財行業需要去“虛火”

多位行業人士指出,這種打榜產品的高收益不是來自于投資經理的投研能力,而是來自于產品間收益倒騰。理財子公司扭曲的規模追求,導致行業內卷比以往更嚴重,大量規模非常小的產品持續新發并推向市場,產品數量越來越多,投資經理產品管理只數非常多,無法專注于提升投研能力,而是把時間精力花在了不斷新發打榜產品和騰挪收益上。

“幾個人的投資團隊要管七八十只甚至上百只產品,怎么可能做到精細化管理?”這是21世紀經濟報道記者經常聽到的行業反饋。

而這種“規模情結”對理財公司自身而言,也成為越來越沉重的包袱。一位銀行理財人士基于其行業觀察對記者表示,相較以往,行業出現一個新的現象,那就是一些大規模的理財公司,在利潤增長上反而呈現出更大的壓力,“這說明銀行理財公司為了規模付出的代價越來越高昂,進一步說,理財公司距離真正的資管文化還是有差距。”

自從資管新規2018年生效,理財子公司一直在衍生各種平滑凈值、做高收益打榜的“魔法”,包括2020年開始的通過買入成本法估值、2022年的自建估值模型、收盤價估值,以及通過保險資管“短投長”,乃至現在的信托“T-1”估值。為何“魔法”屢禁不止,是因為理財子公司總是難以摒棄規模情結,總是想著“法不責眾”,總是僥幸希望能在下一次監管“限期整改”的命令之前,搶著趕緊把業務規模做大。

用“T-1”估值的危害,一是造成客戶之間的不公平,一些購買老產品的客戶永遠只能收到偏低的產品收益,所以常感到自己遇到了“理財刺客”。南財理財通數據顯示,截至2025年10月30日,理財公司共計存續3905只(含不同份額)3月以內(含)期限的公募純固收產品。在有完整凈值披露的2970只產品中,近6月平均凈值增長率為0.87%。折算成年化,這才1.7%的收益率。收益率低并不完全是因為債市的波動,而是自己應得的部分收益被騰挪給了別人持有的產品。部分投資經理表示,這部分可能還涉及道德風險。

二是導致投資行為、市場資金更短期化。很多看似高收益的產品一旦買入就收益暴跌,投資者被迫適應“快進快出”,反過來約束理財公司的投資行為,沒法進行“價值投資”而疲于應對客戶申贖,而目前資本市場高質量發展需要的是“長錢”。

三是涉嫌欺詐投資者。打榜產品收益率過高,導致投資者對產品期待值高,最終卻通過騰挪收益讓投資者只能看到高收益卻拿不到。

“還是希望監管能夠拉平尺度,保證市場的公平,對不合規的做法予以處罰”,多位資管業人士呼吁。

(記者余紀昕對此文亦有貢獻)