當前全球金融市場出現了一個有趣的現象:在經濟增長放緩、地緣沖突加劇的背景下,幾乎所有主要資產都在同步上漲。這種局面表面違背了經濟學常識,我們猜測,這場并非傳統意義上的繁榮牛市,是一場由“美元信用基石松動”驅動的全球性資產重估。我們所說的“信用危機”,并非指美元即將失去儲備貨幣地位,而是指市場對其長期購買力穩定性和政治中立性的信心正在減退。

全球資產牛市背后的四個“不是”

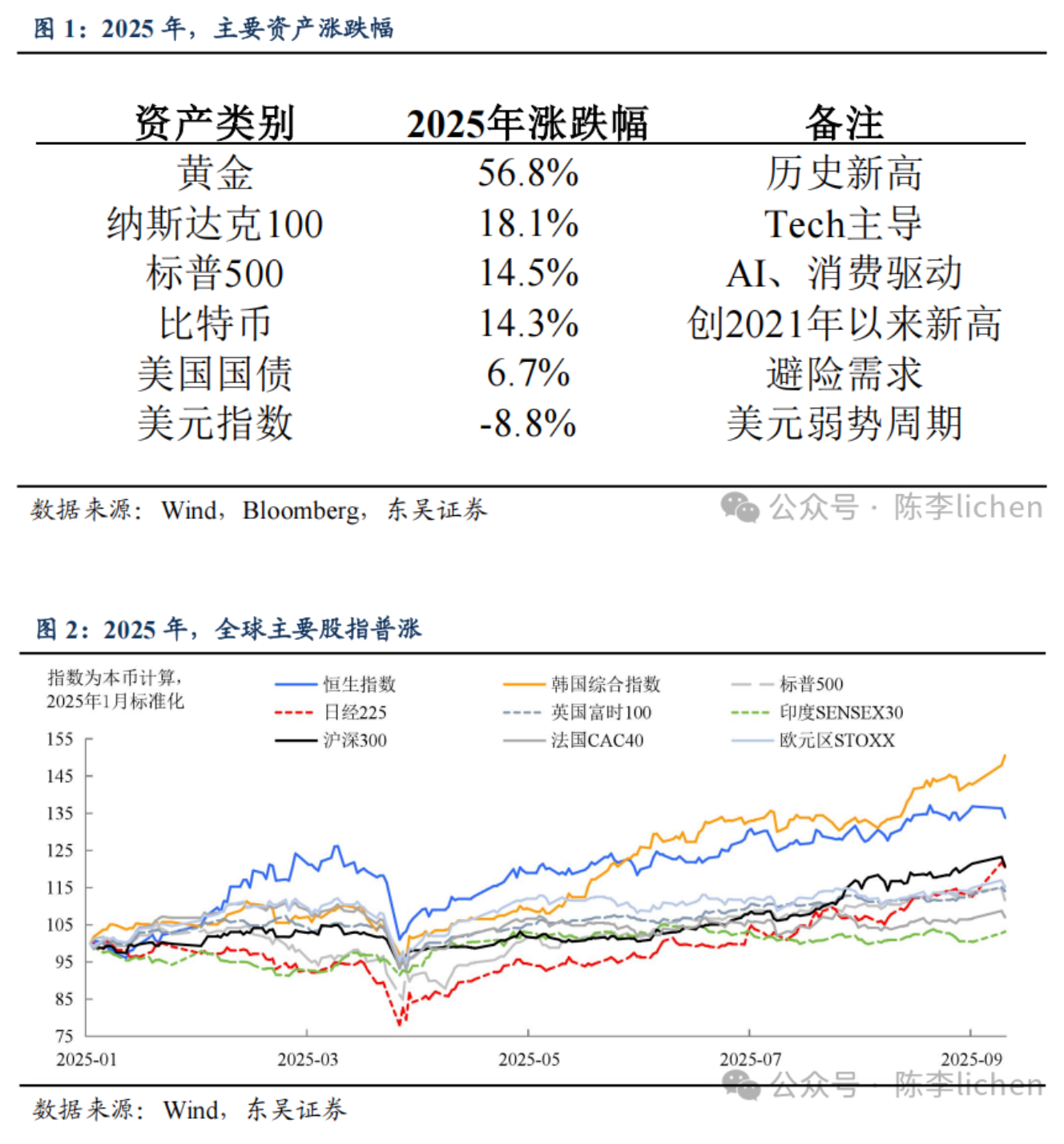

2025年至今,主要股票市場指數均出現上漲,與此同時,主要經濟體的債券利率下降(即債券面值上漲)。黃金和加密貨幣的價格上漲,更是令人印象深刻。全球股市的上漲,尤其是歐洲和日本的股市上漲,固然有歐洲經濟預期改善、日本經濟復蘇上升的因素支撐,但這些因素不足以完全解釋以上現象。

第一,資產價格上漲背后,不是全球經濟體增長加速。國際貨幣基金組織的最新預測顯示,2025年全球經濟增長率將低于2024年,主要經濟體的增速都在放緩。

第二,資產價格上漲背后,不是全球流動性進一步寬松。截至今年7月,全球M2升至113萬億美元,但從邊際增速來看,增幅整體平穩,并未明顯超過2024年的水平。

在主要經濟體中,也都沒有看到格外寬松的貨幣政策。

日本央行在加息,貨幣政策取向從超級寬松到逐漸正常。當然新首相上臺后,貨幣政策值得再觀察。

歐洲央行降息,同時在量化緊縮。盡管利率水平連續下降,反映其內部通貨膨脹水平下降,但資產負債表在持續收縮。

英國央行在5月降息后,明顯恢復到謹慎態度。全年估計只有這一次25bp利率下調。未來降息動作更加依賴更多數據。

美聯儲在降息過程中也表示謹慎態度。盡管特朗普政府要求貨幣大幅寬松,但當前美聯儲整體對于貨幣寬松和大幅放松美國銀行資本金管制,持有相當謹慎的態度。

中國央行貨幣寬松,進行逆周期調節,在此過程中持有高度克制謹慎態度。市場普遍預期的一些不切實際的地方政府債務兜底和“大水漫灌”,沒有出現。

第三,全球資產價格上漲,不是人工智能技術周期推動。

人工智能的快速發展,產業資本支出連續大幅攀升,推動了硬科技行業快速成長。但這不是這場全球資產價格上漲的全部內容,甚至不是主要動力。除了人工智能相關行業,仔細觀察會發現,金融、消費、房地產等傳統行業的股票同樣在上漲。代表中小企業的羅素2000指數與科技股集中的納斯達克100指數同步上揚,說明當前行情不是某個特定產業驅動的,而是整體性的資金流入。

第四,全球資產價格上漲,不是地緣政治緩解結果。恰恰相反,今年以貿易關稅摩擦為代表的地緣政治,變得緊張且不確定。就在資產價格上漲的同時,美國對主要貿易伙伴加征關稅政策陸續落地。

我們認為,本輪全球資產價格上漲,傳統邏輯已不足以解釋現象的全部(流動性與降息預期雖是推手,但不足以解釋黃金與債券同步上漲的特征),既不是經濟向好驅動,也不是某個產業獨領風騷,更不是國際環境改善的結果。唯一的共同因素,就是這些資產都以美元計價,問題的核心可能就出在美元本身。

美元信任危機來自美國政治取向

雖然美元體系并未出現系統性危機跡象,但市場對其長期信用與政治中立性的信任出現了結構性變化。

美元弱勢,存在經濟因素。包括利差縮小、經濟增速縮小,但驅動力量主要來自“預期差”,而非“實際差”的兌現,除此之外弱勢美元也有政治影響。

弱勢美元,不是美國經濟增長比其他經濟體疲軟,而是美歐經濟增長預期差的修復。歐洲經濟受益于德國突破財政紀律,同時歐元區更為激進的寬松政策(歐洲央行自去年夏天以來已累計降息235個bp,大幅領先于美聯儲的100個bp),讓市場提前計價了更多未來經濟增長的潛力。

反而有了人工智能的支持,如果只是從實際經濟增長潛力來看,美國經濟相比發達經濟體更有韌性,尤其是相較于實際復蘇并不顯著的歐洲更是如此。因此,按照傳統理論,美元應該變得更強,而不是相反。

理解這個問題,我們需要回到貨幣的本質。現代貨幣實際上是國家信用的一種“欠條”,其價值依賴于發行國的信譽和兌現承諾的能力。國際貨幣的地位更是一種“特權”,它要求發行國承擔相應的“責任”,即提供穩定的計價尺度、深度的金融市場和可信的政治承諾。當前美元正面臨三重信任危機:

第一,政治層面從“美國優先”到“美國獨行”轉變,體現在貿易保護主義、退出國際協議、國內政治極化等方面。這些行為讓國際社會懷疑美國是否還愿意承擔維護全球體系穩定的責任。

第二,金融層面的 “工具化 ”。美元支付系統被頻繁用作外交工具,使得各國不得不重新評估過度依賴美元的風險。全球央行外匯儲備中美元份額的變化就反映了這種擔憂。

第三,財政層面的 “透支 ”。美國政府債務持續膨脹,引發市場對美元長期購買力的擔憂。當一個國家的債務增長速度持續超過經濟增速時,其貨幣信用自然會受到質疑。

黃金價格的持續上漲,是美元信用危機最直接的證據。黃金作為一種“負債”資產,不依賴任何政府的信用背書。全球央行購金行為(特別是新興市場央行在減持美債的同時增持黃金)與美國國債持有者結構的變化(如果出現外資持續流出,由國內資金主要承接),都是觀察美元信用變化的微觀信號。當投資者對美元信心下降時,自然會將資金轉向這種最古老的價值儲存手段。

美元信用走向

當前全球資產“牛市”,本質上是一場“信用轉移”行情。資金不是在追逐收益,而是在逃離風險。美元信用的修復并非美國單方面可控的過程,而是取決于全球政治經濟格局的演化。這種背景下,我們需要關注美元信用可能的修復路徑:

第一,政策確定性回歸。2026年美國中期選舉后,如果能夠降低政策不確定性,重返國際合作軌道,推行更可持續的財政政策,將有助于恢復市場信心。換言之,如果民主黨在中期選舉中,遏制特朗普政府對美元霸權的濫用,那么美元信用可能回歸。

第二,經濟基本面持續改善。如果美國能夠在人工智能等領域實現持續的生產率提升,同時有效控制通脹,將為美元提供堅實的基本面支撐。人工智能如果幫助美國在科技浪潮中明顯領先,美國在全球經濟發展中重新占據制高點,那么美元作為商品和技術貿易中的主要支付手段,將得到強化。

第三,貨幣政策穩健運作。美聯儲保持政策獨立性和決策連貫性,對維護美元信用至關重要。

第四,國際環境相對變化。如果其他主要經濟體表現不及美國,或者地緣政治緊張局勢緩解,都可能相對提升美元的吸引力。

第五,深層結構問題改善。長期來看,美元信用的重塑需要解決一些根本性問題:包括推動制造業回流、控制債務規模、完善金融監管框架等。

我們可能正處在國際貨幣體系演變的一個重要節點,而非終點。在這個時期,市場的驅動邏輯不再是單一的經濟增長或利率,而是更復雜的信用計價。

在評估資產價格時候,投資者必須考量其在美元信用波動環境下的穩健性。投資者需要比之前更加關注政治敘事,因為美國的國內政治和國際外交政策,將前所未有地直接影響資產價格。

這場看似繁榮的全球牛市,也許不是財富的創造,而是信任的再分配。

(作者系東吳證券首席經濟學家、東吳香港副董事長、中國首席經濟學家論壇理事)