隨著10月末的臨近,上市銀行財報陸續(xù)公布,其中寧波銀行和南京銀行兩家頭部城商行的業(yè)績尤為矚目。

在銀行業(yè)績依舊承壓的背景下,今年前三季度,寧波銀行和南京銀行的營收和凈利潤均呈現(xiàn)了8%以上的增長。寧波銀行實現(xiàn)營業(yè)收入549.76億元,同比增長8.32%;實現(xiàn)歸母凈利潤224.45億元,同比增長8.39%。南京銀行實現(xiàn)營業(yè)收入419.49億元,較上年同期增長8.79%;實現(xiàn)歸母凈利潤180.05億元,較上年同期增長8.06%。

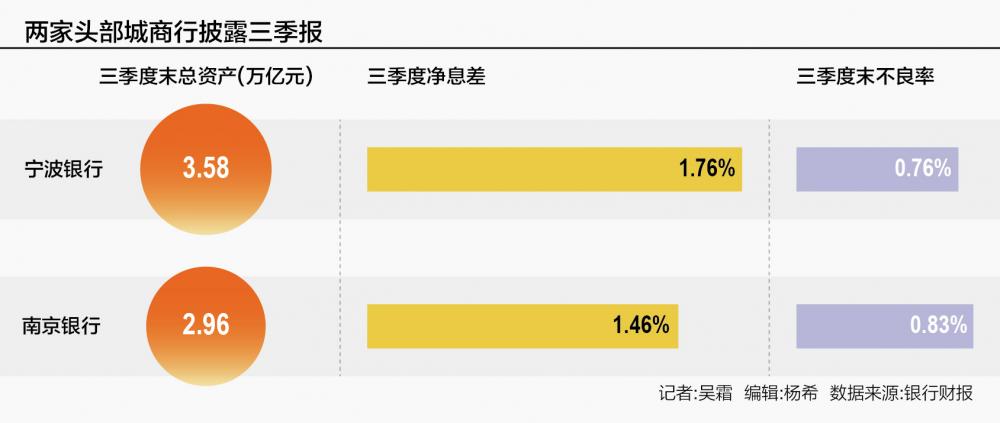

兩家銀行比較來看,目前寧波銀行的表現(xiàn)整體優(yōu)于南京銀行。在資產(chǎn)規(guī)模方面,南京銀行2025年三季度末總資產(chǎn)2.96萬億元,寧波銀行為3.58萬億元。而在息差方面,南京銀行三季度降至1.46%,寧波銀行則穩(wěn)定在1.76%,息差收窄趨勢得到緩解。在資產(chǎn)質(zhì)量方面,南京銀行不良率為0.83%,寧波銀行為0.76%。

在核心指標延續(xù)增長趨勢的同時,兩家城商行的增長動能與結(jié)構(gòu)特征有共性,也有分化。南京銀行零售板塊營收占比穩(wěn)定但利潤貢獻承壓,私人銀行業(yè)務(wù)規(guī)模持續(xù)擴張;寧波銀行則主動收縮個人貸款規(guī)模,聚焦風(fēng)險管控。

以對公業(yè)務(wù)為增長引擎

在對公和零售兩大主要業(yè)務(wù)板塊之中,對公業(yè)務(wù)對營收的貢獻顯著超過了零售業(yè)務(wù),兩家城商行的財報均顯示出了這一特征。

財報顯示,南京銀行2025年第三季度實現(xiàn)營業(yè)收入134.69億元,同比增長9.12%;凈利潤54.36億元,同比增長6.26%。其中,凈利息收入達95.61億元,同比大幅增長40.53%,環(huán)比增長21.12%,成為盈利增長的核心引擎。

這一增長主要得益于生息資產(chǎn)規(guī)模擴張。財報顯示,南京銀行截至三季度末的對公貸款余額為1.07萬億元,較上年末增長1369.31億元,增幅14.63%。此外,南京銀行三季度個人存款付息率下降26個基點,負債成本管控成效顯著。

寧波銀行2025年第三季度實現(xiàn)營業(yè)收入178.16億元,同比增長8.87%;凈利潤77.40億元,同比增長9.34%。其中,凈利息收入達137.70億元,同比增長13.21%,環(huán)比增長6.82%,增速雖低于南京銀行,但保持穩(wěn)定。前三季度凈息差為1.76%,與上半年持平,顯示息差已企穩(wěn)回升。

而在成本方面,兩家銀行依舊在努力降本增效。三季度,南京銀行成本收入比降至23.27%,同比下降4.81個百分點;寧波銀行成本收入比為30.68%,雖高于南京銀行,但較二季度30.36%保持穩(wěn)定。

而在資產(chǎn)質(zhì)量方面,兩家銀行均保持優(yōu)異水平,不良貸款率維持低位。

南京銀行不良率連續(xù)多期穩(wěn)定在0.83%,撥備覆蓋率313.22%,風(fēng)險抵補能力堅實;寧波銀行不良率維持0.76%的行業(yè)領(lǐng)先水平,撥備覆蓋率高達375.92%,為上市銀行中最高梯隊,風(fēng)險緩沖墊厚實。

寧波銀行零售信貸主動縮表

目前,寧波銀行和南京銀行擴表的速度依舊較快,總資產(chǎn)增速均在10%以上。

具體來看,南京銀行2025年三季度末總資產(chǎn)2.96萬億元,同比增長14.31%。其中,貸款總額1.41萬億元,同比增長12.34%;存款總額1.64萬億元,同比增長9.65%。

寧波銀行2025年三季度末總資產(chǎn)3.58萬億元,同比增長16.6%。其中,貸款總額1.72萬億元,同比增長16.3%;存款總額2.05萬億元,同比增長11.5%。

對公貸款成為主要增長點。截至2025年第三季度末,南京銀行企業(yè)貸款占貸款總額的比例為76.0%,零售貸款占貸款總額的比例為24.0%。

而寧波銀行個人貸款占貸款總額比例為31.0%,公司貸款占比相應(yīng)提升至69.0%。存款結(jié)構(gòu)中,對公存款為增長主力,個人存款增長乏力,整體存貸款結(jié)構(gòu)持續(xù)向?qū)珮I(yè)務(wù)傾斜。

縱向比較,寧波銀行個人貸款余額已經(jīng)連續(xù)三個季度凈減少。2025年三季度末較2024年同期下降107.85億元,占比從37.4%降至31.0%。背后原因主要是銀行主動收縮高風(fēng)險的零售信貸資產(chǎn),2024年末,寧波銀行的個貸不良率升至1.68%,在今年年中又進一步提高至1.86%。

而南京銀行的個貸則處于增長區(qū)間,三季度個人貸款總額為3383.47億元,雖同比增長11.0%,但增速低于對公的15.1%,占比也小幅回落至23.97%,反映消費信貸需求修復(fù)仍溫和。此外,南京銀行的零售資產(chǎn)質(zhì)量邊際持續(xù)改善,母公司個人貸款不良率1.33%,較上季度末下降10個百分點。

投資收縮,財富頂上

在過去兩年,由于債市的單邊牛市,不少銀行的營收由投資收益支撐。今年以來,債市更多呈現(xiàn)波動趨勢,投資收益開始下滑,因此在兩家銀行的財報中,投資收益均出現(xiàn)了下滑。

但是,失之東隅,收之桑榆。股票市場今年以來獲得了超越以往的收益水平,相應(yīng)也提振了理財、基金等金融產(chǎn)品的代銷規(guī)模。可以從三季度的財報看出,雖然南京銀行和寧波銀行的非息收入均出現(xiàn)了同比下滑,但其中傭金及手續(xù)費收入都呈現(xiàn)出大幅增長。

南京銀行財報顯示,今年三季度凈非息同比下滑了11.8%。而從零售收入來看,南京銀行零售板塊實現(xiàn)營收117.02億元,同比增速22.10%,其中代銷中收同比增速47.42%。零售板塊實現(xiàn)利潤16.22億元,營收創(chuàng)利顯著增長。

截至三季度期末,南京銀行零售價值客戶較上年末增長18.31%,財富客戶較上年末增長16.31%,私人銀行客戶較上年末增長15.43%。截至報告期末,零售金融資產(chǎn)規(guī)模達9686.95億元,較上年末增長1417.52億元,增幅17.14%。

寧波銀行三季度非息收入同樣呈現(xiàn)負增長,前三季度其他非息收入同比負增9.03%,主要是公允價值變動損益同比大幅負增長,投資收益在第三季度單季同比負增40%。招商證券分析認為,從財報披露來看,寧波銀行可能并未大規(guī)模兌現(xiàn)配置戶收益。

但在財富業(yè)務(wù)層面,寧波銀行則獲得了大幅增長。三季度凈手續(xù)費收入同比高增94.02%;前三季度同比增長29.31%。

招商證券銀行首席王先爽認為,近兩年,由于名義GDP增速下行,新增高收益資產(chǎn)減少,存量高收益資產(chǎn)風(fēng)險暴露增加,寧波銀行的策略優(yōu)勢有所收斂,業(yè)績增速從之前的行業(yè)前茅退回到行業(yè)中上游水平。“但這種退回是務(wù)實的,因為我們看到了公司通過加大不良處置實現(xiàn)了不良低位穩(wěn)定,新發(fā)不良趨勢也有所改善,撥備覆蓋率回升,且維持行業(yè)前列,債券收益兌現(xiàn)審慎,這都為中長期業(yè)績提供保障。”王先爽表示。